Не так давно в РФ произошла одна из главных пенсионных реформ, благодаря которой большинство граждан решили пересмотреть свое отношение к будущей пенсии. Обычной пенсии выплачиваемой пенсионным фондом хватает разве что на питание и оплату коммунальных услуг именно поэтому многие люди решили позаботиться о своих пенсионных накоплениях и перейти в негосударственные фонды.

Негосударственные пенсионные фонды представляют собой специальные организации, занимающиеся своей законом отведенной деятельностью. Основная услуга, которая предоставляется ими – социальное обеспечение граждан. История создания пенсионных фондов уходит в далекий 90-е года после того, как появился указ под номером 1077. В современное время деятельность НПФ основана на Федеральном законодательстве. Основной нормативный акт носит номер №75 и полностью описывает деятельность фонда.

Согласно данному Федеральному закону каждый негосударственный фонд должен получить лицензию. На данный момент ее имеют более 130 организаций. Деятельность НПФ очень похожа на ту, что осуществляет обычный ПФР. Они тоже накапливают денежные средства, которые предоставляют клиенты, заключившие договор и инвестируют их, получая за это прибыль и распределяя ее между клиентами. После чего происходит ее выплата.

Пенсионный фонд в свою очередь также занимается накоплением, начислением и выплатой пенсий, а также собирает денежные средства, предоставляемые работодателями, выплачивает денежные средства по программе материнского капитала, регулирует всю пенсионную систему в РФ и производит осуществление государственных программ.

С самого начала все взносы на пенсию производятся именно в пенсионный фонд до того момента как гражданин не напишет заявление о переходе в НПФ. Стандартная ставка в ПФР составляет 22%, из этой суммы 16% переходит на дальнейшее накопление пенсии, а оставшиеся 6% составляют страховую часть.

Далее в стать будут рассмотрены основные отличая между этими двумя организациями, и произведен их сравнительный анализ.

Чем отличается НПФ от ПФР

В России существует два вида пенсионных фондов – государственный и негосударственный. Их отличительные особенности заключаются в том, что государственный пенсионный фонд подчиняется только государству, а негосударственный является одной из частных организаций. Также следует отметить, что ПФР в отличие от НПФ входит в бюджетную систему страны. Ни один негосударственный фонд не может быть в нее включен. Эти два отличия являются основными при разграничении этих двух структур и являются решающими при выборе того или иного фонда.

Но на этом отличия не заканчиваются. Вторым разграничением служат поставленные цели и задачи, а также путь, который необходимо до них пройти. У НПФ и ПФР есть общая задача – накапливать пенсионные вложения для дальнейшего их увеличения и выплаты гражданам по выходу на пенсию. Но негосударственные организации могут заниматься и другими задачами, которые не стоят перед государственным фондом.

Третьей отличительной особенностью служат учредители организаций. У государственного пенсионного фонда учредителем является Государственная управляющая компания, и все инвестиции проходят исключительно благодаря ей. НПФ в свою очередь может взаимодействовать с одной управляющей компанией или же выбрать несколько. Это существенно сокращает риски при инвестировании и позволяет выбрать выгодную стратегию действий. Тот, кто будет учредителем, в большей степени является определяющим фактором для граждан, решивших выбрать НПФ. Ведь именно он в дальнейшем будет формировать пособия для выплат. Данные факторы определяют доходность обеих фондов, и в долгосрочной перспективе показывает, что именно в НПФ она выше.

Основные отличия фондов

ПФР подчиняется исключительно государству, зато НПФ – это коммерческие структуры, которые созданы для получения прибыли. Часть прибыли передается вкладчикам, так как за счет их сбережений компания и может получать денежные средства за счет их инвестирования.

ПФР не может инвестировать в ценные бумаги с высоким уровнем риска. Есть несколько видов ценных бумаг, куда можно инвестировать, в результате чего рентабельность ПФР минимальна. НПФ диверсифицируют свои доходы путем вложения денег в различные ценные бумаги с разным уровнем риска. Таким образом, они получают доход до 20%. Это действительно высокий показатель, обычно он не превышает 12%. Разница между ПФР и НПФ

Необходимо подходить к вопросу выбора пенсионного фонда серьезно, изучив его рентабельность и уровень надежности. При этом важно лишний раз никому не показывать свой СНИЛС, чтобы мошенники не перевели ваши деньги в другой фонд. Перед подписанием договора можно запросить полную информацию о том, как именно происходит капитализация и задать представителю фирмы все интересующие вопросы. Оставаться в государственном пенсионном фонде сегодня не выгодно.

Видео – Схема деятельности негосударственного пенсионного фонда

Куда можно перевести?

Выбор вариантов, куда можно перевести свою пенсию, достаточно велик. Но из всего это многообразия следует отметить два наиболее популярных варианта, которые сейчас используют граждане для перевода. К этим двум вариантам относятся:

- Негосударственный пенсионный фонд – чаще всего образовывается на уже имеющейся базе от банковского учреждения или кредитной организации. Их деятельность полностью регламентирована законодательством РФ, в частности Федеральный закон имеющий номер 75-ФЗ с последними изменениями, внесенными в декабре 2015 года.

- Управляющая компания – ее деятельность заключается в управлении активами, вкладами и имуществом, которое они получают от своих клиентов. Их деятельность также закреплена на законодательном уровне РФ и осуществляется в соответствии с Федеральным законом, имеющим номер 156-ФЗ, который также, как и предыдущий претерпел серьезные изменения в декабре 2015 года.

Среди данных организаций имеется одно отличие заключающиеся в том, как будет заключен договор страхования пенсий граждан. В негосударственном фонде заключение договора является обязательной процедурой, а в управляющей компании этого делать не нужно. Ей всего лишь необходимо чтобы гражданин направил заявление в государственный пенсионный фонд заявление, в котором просит переводить накопительную часть пенсии на счет управляющей компании.

В организациях, представленных выше (УК и НПФ) действуют программы, которые обеспечивают вклады клиентов в виде накопительной части процентными ставками.

Среди Управляющих компаний есть и те, что являются одними из самых надежных. К ним можно отнести Государственную управляющую компанию (сокращенно ГУК) – “Внешэкономбанк”.

Каждый гражданин вправе не переводить свои средства в Управляющую компанию или НПФ. В такой ситуации все денежные средства будут находиться во Внешэкономбанке, который будет сохранять для будущих пенсионных выплат минимальный капитал.

В данный момент накопительная часть пенсий была заморожена на неизвестный срок. Поэтому все отчисления производимые работодателям будут переходить в автоматическом режиме на страховую часть пенсии.

Большинство людей предпочитают два возможных варианта. Первый из них это оставить свои накопления в ПНФ и ничего не менять. В такой ситуации гражданам не придется затрачивать дополнительное время на выбор негосударственного фонда и оформление документов в него. Однако его накопления, происходящие в ПНФ, не будут изменяться. Все дело в том, что ВЭБ учитывает только индексацию, а она в свою очередь не превышает инфляцию. Также минусом у такого варианта является невозможность оставления в наследство накопленные средства определенному лицу, а часть этих средств с каждым годом будет уменьшаться в связи с инфляцией.

Вторым вариантом является переход в негосударственный фонд. Такое решение гражданина считается более правильным т.к. в такой ситуации имеется прибыль за каждый год до 15%. Она напрямую зависит от негосударственного фонда и его основных характеристик. Также еще одним преимуществом такого способа является возможность наследства своих накоплений. Однако среди преимуществ есть и недостатки, к которым относятся возможные риски закрытия организации в связи с проведением реформ, которых в последнее время прошло достаточно много и постоянно нестабильный процент, который никак не закрепляется в договоре. Поэтому при выборе НПФ следует внимательно изучать его основные показатели и отзывы действующих клиентов. Также задуматься о переходе в негосударственный фонд следует заранее т.к. в противном случае размер накоплений будет незначительным.

Преимущества работы с НПФ и ПФР

У каждого из пенсионных фондов есть свои преимущества и недостатки. Стоит рассмотреть их более подробно, чтобы понять, с кем сотрудничать выгоднее.

| Преимущества ПФР | Преимущества НПФ |

| Высокий уровень стабильности | Индивидуальный подход к клиенту и полная информационная поддержка на любой стадии сотрудничества |

| Большое количество филиалов по всей стране | Высокий уровень и скорость обслуживания |

| Полная интеграция в государственную финансовую систему | Возможность самостоятельно решить, в какой возраст выходить на пенсию |

| Нет проблем с перечислением денег в счет ПФР от работодателя | Деньги на счете клиента являются его собственностью, после его смерти наследники могут получить денежные средства |

| Всегда есть возможность обратиться к специалистам ПФР для получения полной информационной поддержки | При закрытии НПФ клиент спокойно переводит свои сбережения в другую компанию |

| Отделение в вашем городе точно закрыто не будет | Действует капитализация, которая позволяет повысить прибыль клиента |

Как сменить пенсионный фонд

На сегодня рентабельность ПФР составляет около 7 %, поэтому инфляция «съедает» все ваши сбережения. Однако вы гарантированно их получите. Таким образом, только вам выбирать, с кем именно сотрудничать. Но перед тем, как вы примете решение, рекомендуется узнать о недостатках негосударственных пенсионных фондов.

Сравнительный анализ

Для того чтобы сравнить ПФР и НПФ следует рассмотреть какими положительными и отрицательными сторонами обладают две эти организации.

Положительные стороны НПФ:

- вся деятельность НПФ основана на законодательстве РФ и за данными организациями происходит постоянный контроль (самый строгий среди всех некоммерческих организаций)

- большое количество организаций и их филиалов по всей России, что не затруднит поиск интересующего фонда

- все компании представляют свои “инструменты” для заработка, а также список УК

- все договоренности НПФ и клиента прописываются в договоре, благодаря чему компании не удастся провести какие-либо махинации с гражданином и его денежными средствами

- для того чтобы осуществлять свою деятельность НПФ обязательно получает лицензию, без наличия которой он не может производить свою работу

- почти во всех НПФ существует возможность дистанционного контроля над своими сбережениями благодаря услуге Личный кабинет

- возможность получать выплаты ежемесячно или всю сумму сразу

При наличии множества преимуществ НПФ обладает также и недостатками:

- существенно большие риски т.к. фонд может выбрать стратегию, реализуя которую он потеряет денежные средства

- в связи с большой распространенностью НПФ центральный банк начал активную борьбу с ними. В этой связи производится множество проверок и при обнаружении даже незначительного нарушения у организации отнимается лицензия. Все накопления в такой ситуации переходят в ПФР, а весь накопленный доход при этом утрачивается

- частая смена НПФ ведет к возможной потери всего дохода. Чтобы этого избежать рекомендуется менять негосударственный фонд не чаще одного раза в 5 лет

Теперь рассмотрим основные преимущества ПФР перед НПФ:

- ПФР является государственной структурой и находится под постоянным контролем и в ведомстве государства

- в государственном фонде часто происходит реализация государственных программ

- в ПФР на его счетах может одновременно находится накопительная и страховая пенсия

- Государственный фонд всеми силами пытается защищать накопления граждан от инфляции

Также, как и у НПФ у Государственного пенсионного фонда имеются недостатки:

- неэффективная работа всего фонда т.к. организация выбирает самые малоприбыльные “инструменты” для заработка

- если клиент не успел воспользоваться своими накоплениями (по причине смерти), то всего его сбережения остаются в казне государства

- клиент не заключает с фондом никаких договоров

- Государственный фонд может проводить какие-либо изменения или реформы при этом, не спрашивая согласия у своих клиентов

Просмотрев все преимущества и недостатки этих двух организаций, каждый гражданин может сделать определенные выводы и выбрать тот фонд, который подходит именно для него.

Плюсы и минусы негосударственного фонда

Отношение к негосударственным пенсионным фондам у населения скорее негативное, чем положительное, что противоречит здравой логике. Причина видится в одном: слабое знание законодательной базы и отсутствие разъяснительной работы через средства массовой информации.

Но здесь все понятно: тратить собственные накопления на рекламу НПФ не могут – накладно, а государство не готово пилить сук, на котором сидит, т.е. не заинтересовано разъяснять населению плюсы и минусы негосударственных структур в сфере пенсионного обеспечения.

Попробуем объяснить, чем отличается негосударственный пенсионный фонд от государственного на преимуществах первого:

- тотальный контроль со стороны государственных служб. Это, во-первых, борьба с конкурентом, во-вторых, защита интересов граждан страны;

- качественное обслуживание – к орущим или не замечающим клиента сотрудникам негосударственного фонда никто не пойдет;

- возможность передачи неизрасходованных сумм на выплату пенсии наследникам;

- наличие договора между фондом и клиентом, переводящее все взаимоотношения в юридическую плоскость;

- накопленную сумму можно получить полностью при выходе на пенсию;

- высокая доходность, значительно увеличивающая сумму накоплений;

- возможность смены фонда один раз в 5 лет;

- защита вкладов сразу несколькими способами;

- прозрачность всей работы фонда – через личный кабинет можно получить всю необходимую информацию: размещение накоплений, движение сумм на лицевом счете и т.д.

К минусам почему-то относят:

- возможность банкротства с потерей полученного дохода;

- высокую вероятность отзыва лицензии.

Давайте посмотрим, насколько приведенные минусы являются действительно слабой стороной негосударственных структур в пенсионном обеспечении граждан.

1. Риски обанкротится или потерять лицензию действительно есть. Но как они сказываются на конкретном Иванове, Петрове, Сидорове, никто не говорит.

Начнем с того, что пенсионные накопления защищены:

- резервами по обязательному страхованию пенсий (ОПС);

- общенациональным гарантийным фондом, куда, кстати, входит и ПФР.

Это означает, что в любом случае переведенную негосударственному фонду сумму за время работы пенсионер получит. Пропадет только начисленный доход.

2. Доходность ПФР никак не влияет на конечный размер пенсий Иванова, Петрова, Сидорова. Это означает, что перевод в ПФР пенсионных накоплений в случае банкротства НПФ или отзыва лицензии не сможет уменьшить начисленную пенсию клиентов негосударственной структуры, т.е. они получили бы такую же пенсию и при перечислении средств сразу же в государственный фонд. Так о каких рисках идет речь? О тех, что мог бы, но не получил более высокие пенсионные выплаты?

Подведем итоги: независимо от того, где будут накапливаться пенсионные сбережения, будущий пенсионер гарантированно получит пенсию в том размере, которое насчитает государство. Но при работе с негосударственной структурой выплаты могут быть существенно выше.

Редакция сайта надеется: приведенной информации достаточно, чтобы понять, чем отличается НПФ от ПФР.

Что выгоднее — ПФР или НПФ Сбербанка?

Для того чтобы определиться с выбором между ПФР или НПФ Сбербанка следует рассмотреть их характеристики и сравнить их. Данные об этих двух организациях представлены в открытом доступе на их официальных сайтах. Для начала следует обратить внимание на такую базовую характеристику, как история организаций. Здесь можно отметить, что государственный фонд начал свою деятельность с 1987 года, что на 7 лет больше в сравнении с НПФ Сбербанка. Данный показатель не сильно отличается у обеих компаний, а самом по себе является достаточно серьезным, ведь за карьеру в более чем 20 лет обе организации проявили свою надежность перед клиентами.

Следующий показатель, на который следует обратить внимание – доходность. У ПФР она в среднем составляет 11% годовых. НПФ Сбербанка по этому показателю лидирует. Ее показатели составляют в среднем 13% годовых. Но по версии некоторых аналитиков разница в доходности этих двух организаций будет сокращаться, и не будет значительно отличаться друг от друга. Также по показателям на 2017- 2018 год обе организации смогут преодолеть инфляцию.

По показателю резервных фондов в значительной степени опережает ПФР. Размер его резервных средств составляет 290 миллиардов рублей. У НПФ Сбербанка этот показатель всего 695 миллионов.

Сравнивая эти две организации можно прийти к выводу, что НПФ Сбербанка немного выгоднее, чем государственный фонд. При этом НПФ все же является частной организацией и имеет определенные риски, связанные с потерей лицензии. Окончательный выбор той или иной организации лежит на гражданах. Следует очень внимательно просмотреть все показатели организаций и выбрать для себя подходящую, ведь большинство граждан этого до сих пор не сделали. А, как известно в таком случае все средства находятся в Вэбе, где происходит только их накопление, без особых выгод для клиента.

Смена страховщика

Менять страховщика надо не чаще чем раз в 5 лет. В противном случае, есть риск потерять накопленный инвестиционный доход. При этом важно правильно рассчитать пятилетний срок, так как для каждого гражданина он индивидуален и зависит от года, в котором он осуществлял предыдущую смену страховщика.

Пример 1. Гражданин Д. подавал заявление о переводе средств в НПФ 1 в октябре 2015 года. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2021 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. Истечение 5 лет произойдет в 2021 году. Таким образом, именно в 2021 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2021 году, то гражданин потеряет доход за 3 года (2016, 2021 и 2021 годы).Пример 2. Гражданка М. подавала заявление о переводе накопительной пенсии в НПФ в марте 2012 года. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2021 год. Если же она подаст заявление в 2021 году, то потеряет не много — только инвестиционный доход за текущий год.

А вот при смене Управляющей компании инвестиционный доход не теряется. В случае, если вы меняете одну Управляющую компанию на другую, вы не теряете накопленную инвестиционную доходность, поэтому производить смену можно по желанию ежегодно.

Перевести из НПФ в ПФР

Переводы между НПФ или из Негосударственного фонда в ПФР согласно законодательству, разрешены не чаще одного раза в год. Процедура перехода достаточно простая, все, что необходимо сделать — это выбрать Управляющую компания, которая в последующем будет заниматься инвестициями ваших средств, а также определиться с инвестиционным профилем предлагаемым компанией. Список компаний и профили предоставлены на официальном сайте государственного фонда.

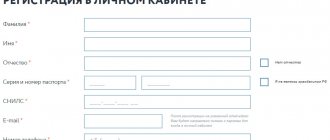

Следующий шаг заключается в написании заявления о переходе их НПФ в ПФР. Образец заявления можно также скачать с официального сайта или обратиться в одно из отделений. ПФР принимает обращения, как в электронном виде, так и при личном обращении в организацию. Одновременно с этими процедурами гражданин может обратиться в НПФ и оповестить его о желании перехода в ПФР.

Подавать заявление в ПФР необходимо не позднее 31 декабря текущего года. При досрочном переходе перевод в ПФР будет осуществлен в начале следующего года после подачи заявления. Обычный переход происходит по истечению пяти лет с момента подачи заявления.

Из НПФ в ПФР средства передаются не позднее 31 марта, а ПФР в свою очередь передает эти средства в Управляющую компанию не позднее месяца.

В Федеральном законе номер 75-ФЗ существуют и иные основания, при которых НПФ обязано перевести все накопления в государственный фонд (уход из жизни, судебное решение, отзыв лицензии у НПФ и другие).

Как перейти в НПФ или вернуться в ПФР

Перейти из одного фонда в другой можно в любой момент. Однако, нужно помнить о правиле 5 лет, по которому переход с сохранением накопительной части пенсионных возможен только раз в течение пяти лет. Если условие нарушено – будет переведена только перечисленная из заработной платы часть денег, без дохода. Это тоже самое, что досрочно забрать вклад.

Правда, непонятно, как положение законодательства выполняется при переходе из ПФР в НПФ. В реальности там никто не начисляет проценты на суммы, хранящиеся на лицевом счете – нет смысла. Все равно пенсия будет начисляться по другим правилам.

Для перехода нужно обратиться с соответствующим заявлением в фонд напрямую или в МФЦ. Законодательство разрешает подать документы лично, через интернет или почтой. В последнем случае заявление должно быть нотариально заверено. Роль нотариуса могут выполнять по закону и другие представители государственных органов.

Документы о выходе (переходе) принимаются с 1 января по 1 декабря. Месяц дается для окончательного принятия решения. Это как при разводе – испытательный срок. А вдруг передумает.

Что лучше ПФР или НПФ

Вопрос о том, что выбрать ПФР или НПФ должен решать каждый гражданин лично для себя. Выше были рассмотрены все достоинства и недостатки государственного и негосударственного фонда пенсионного страхования. При выборе также стоит учитывать и собственные приоритеты. Решая получить большую доходность, лучшим решением будет выбор НПФ, а при желании практичности и надежности организации следует остановить свой выбор на ПФР.

Подводя итог можно сделать вывод, что задуматься о выборе ПФР или НПФ следует заранее. Не следует оставлять все как есть и думать, что пенсия еще не скоро и есть много времени, чтобы принять решение.

Основные положения действующей пенсионной реформы

С 2002 года у граждан 1967 года рождения и далее появился выбор, сотрудничать с ПФР или НПФ. Также трудоспособное население самостоятельно определяет размер страховой части пенсии. Существует несколько принципиальных отличий государственного и негосударственного пенсионных фондах во время работы с деньгами населения. Вот основные из них:

- НПФ могут использовать деньги вкладчиков для повышения собственного заработка путем их вложения в ценные бумаги и другие коммерческие проекты, которые могут принести доход.

- Если компания не получила доход по итогам года, то она не может компенсировать потери из денег вкладчиков.

- Есть возможность самостоятельно пополнять свой пенсионный счет в обоих видах ПФ.

- Страховую часть пенсии могут получить наследники после смерти застрахованного.

- Есть возможность получить страховую часть в течение определенного времени или единовременно.

- ПФР может отказать в предоставлении страховой пенсии, если при выходе на пенсию у гражданина будет недостаточное количество пенсионных баллов.

Согласно Указу Президента РФ №1077 от 16.09.1992 года, на территории России могут работать негосударственные пенсионные фонды. Однако большую популярность они получили только в 2002 году во время проведения очередной пенсионной реформы.

Указ Президента РФ от 16.09.1992 N 1077 (ред. от 12.04.1999) “О негосударственных пенсионных фондах”

Суть данной реформы заключается в перекладывании ответственности по заботе за престарелыми гражданами с государства на самих граждан. Теперь они обязаны заранее решать, где хранить свои пенсионные деньги, когда и в каком размере их получать и так далее.

Чего ожидать от пенсионной системы

По статистике почти 65% отдало предпочтение ПФР, то есть проигнорировало происходящие изменения. Однако ситуация приобретает другой оборот, и только в 2021 году 2.9 млн россиян («молчунов») перевели свои накопления из государственного ПФР в НПФ. Общая сумма накоплений в НПФ достигла 2.7 трлн руб. Вернулось в обратном направлении только 76.7 тыс. Цифры кажутся огромными, но годом ранее было подано в 2 раза больше заявлений. Основную часть клиентов привлекли пенсионные фонды, принадлежащие госбанкам. Лидером среди них со значительным отрывом является НПФ Сбербанка (52% заявлений). Их частные конкуренты, наоборот, несут потери. Происходящее вписывается в общий процесс передела рынка в пользу госбанков.

Рекомендую прочитать также:

Графики котировок: ликбез для новичка

Как читать графики котировок правильно

Очевидно, будет продолжено укрупнение и огосударствление индустрии пенсионных фондов. Этот процесс повторяет то, что происходит в банковской системе. Например, стало известно, что под брендом принадлежащего государству «Открытия» в 2021 году будут объединены НПФ Лукойл-Гарант, НПФ РГС, НПФ Электроэнергетики. Объединенные активы фонда составят 570 млрд рублей. Ищет покупателя и крупнейший НПФ «Будущее».

Что делать, если вы еще не определились в выборе НПФ или засомневались в его устойчивости? Критерии предпочтения НПФ схожи с правилами выбора банка, брокера или страховой компании.

- Смотрим информацию в СМИ о репутацию фонда и его учредителей;

- Возраст (дату создания);

- Объем привлеченных средств, средний чек, количество застрахованных лиц;

- Доходность или убыток за последние несколько лет, в сравнении с другими НПФ;

- Прозрачность деятельности фонда, т. е. наличие информации в публичном доступе;

- Принадлежность к крупным финансовым группам, в том числе госбанкам;

- Рейтинг фонда, присвоенный ведущими агентствами.

Найти и сравнить данные можно на сайте самого фонда или на сайте Центробанка, который опирается на статистику Федеральной службы по финансовым рискам. Ресурсы, на которых можно проверить рейтинги по надежности, доходности, количеству застрахованных лиц: https://npf.investfunds.ru/ratings/, https://raexpert.ru/ratings/npf/, https://www.pensiamarket.ru/, https://pensiyaonline.ru/ratings/. На последнем из указанных сайтов удобно получить информацию о вашей будущей пенсии по номеру СНИЛС.

Для перехода с ПФР в НПФ нужно заключить с НПФ договор доверительного управления и подать в территориальный орган ПФР заявление о переходе в выбранный вами НПФ. Для возврата в ПФР нужно сделать все то же самое, только заполнить бланк другого заявления и дождаться, пока ПФР его рассмотрит. Переход в ПФР занимает гораздо больше времени.